❖本調査レポートの見積依頼/サンプル/購入/質問フォーム❖

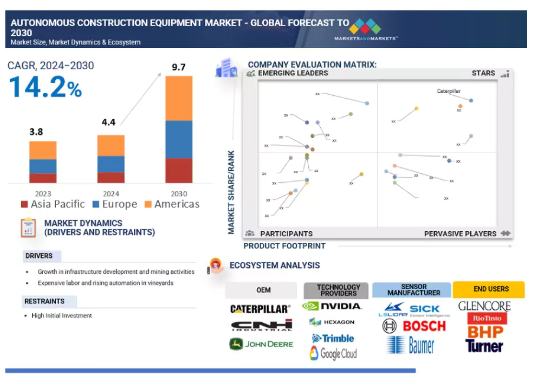

自律型建設機器市場は、2024年の44.0億米ドルから2030年には97.7億米ドルに成長し、年平均成長率は14.2%と予測されています。自律型建設機器を牽引する要因は、鉱業、ブドウ園、市街地内で稼働する小型建設機器での自律型採用の拡大です。

多くのOEMが、オフハイウェイ車産業におけるニーズの高まりをサポートするため、自律走行モデルや半自律走行モデルを開発しています。2023年3月、Doosan Bobcat(米国)はCONEXPO-CON/AGGで、建設・採掘現場での作業用に電気ドライブトレインと自律走行機能を備えたRogueXを発表しました。

自律型建設機器市場における魅力的な機会

アジア太平洋

アジア太平洋地域の自律型建設機器市場の成長は、建設および農業分野向けの新しい自律型機器の開発に起因しています。また、高度な自律型技術の開発への強い注力も市場を牽引するでしょう。

南北アメリカ地域は、予測期間中に自律型建設機器市場の建設分野で大きな成長が見込まれます。南北アメリカ地域の市場成長は、Caterpillar社(米国)やDeere & Company社など、自律型建設機器市場に参入しているプレイヤーの存在に起因しています。

ドーザーは、自律型建設機器市場で最も急成長しているセグメントとして浮上しています。ドーザーは、建設・鉱業における基礎のための大量の土砂や岩石の掘削に広く使用されています。さらに、粗い路面や凹凸のある路面など、さまざまな地形での作業も可能です。

自律型建設機器市場の成長の原動力は、高価な労働力とブドウ畑の自動化の増加とともに、インフラ整備と採掘活動が活発化していることです。

アジア太平洋市場は、予測期間中の年平均成長率15.3%で、2030年までに22億3920万米ドルに達すると予測されています。

自律型建設機器の世界市場ダイナミクス

促進要因 インフラ開発と鉱業活動の成長

オックスフォード・エコノミクスの予測によると、建設セクターは2022年の9.7兆米ドルから2037年には13.9兆米ドルに拡大する見込みです。業界の成長は主に、都市化のペースの増加、地上・地下の住宅・商業複合施設の開発、インフラ開発に対する政府投資の強化、新興技術、環境配慮型プロジェクトの構築への集中の改善など、いくつかの上昇傾向によるものです。

掘削機、ドーザー、ローダー、運搬トラックなどの機器は、熟練労働者の不足と作業環境の安全性の問題から、自動化の有望な見通しを示しています。

自動車産業、技術産業、建設産業で商品を生産するための原材料の必要性が高まっているため、多くの鉱業関連活動が世界的に急増しています。鉱業活動において、自律型ドーザーや運搬トラックなど、機械を使った自律的な作業が徐々にではあるが増加傾向にあるのは、こうした作業における安全性と効率性の必要性に対応するためです。

制約:高額な初期投資

自律型建設機器」またはACEに分類される車両は、建設現場、地下や地上の採掘場、農地などの過酷な環境で稼働するため、高度なLiDARやRADARセンサー、高解像度カメラ、AIを搭載したソフトウェア、複雑な通信システムなどの要素など、高度な技術への多額の投資が必要です。

これらの技術には多額の先行投資が必要で、これは従来の機器の初期費用と同等か、それを大幅に上回る可能性があります。また、さまざまなオフハイウェイ・アプリケーションで自律走行システムを統合し、活用することが複雑になるため、コストはさらに上昇します。これには、オフロードの状況に合わせて特定のセンサーと統合された地形や障害物のマッピングおよびナビゲーション・システムの設置が含まれます。これらの要因に加え、高い安全性と信頼性が求められるため、開発の過程でもコストがかかります。

機会: AIと機械学習の進歩

人工知能(AI)と機械学習(ML)は、車両が膨大な量のセンサー・データを迅速に処理できるようにし、知覚と意思決定を強化します。生成的AIの導入は、農業や建設などの複雑な環境で動作する自律システムを訓練するための仮想世界のシミュレーションに新たな価値を加えます。

現在、ほとんどのオフハイウェイ車は自動化のレベル1と3で動作しており、一部のメーカーはレベル4を目指しています。レベル3(条件付き自動化)では、障害物検知や進路追従など特定の判断を車両が行うことで、オペレーターはより専門的な作業に集中することができます。レベル4(より高度な自動化)では、人間の干渉を最小限に抑えて車両を作動させることが可能になり、複数の自律型マシンが監督の下で共同作業できるようになります。

さまざまな産業がさまざまな自律型機器を開発しています。建設業では、GPSを搭載した先進的な掘削機やブルドーザーが土木作業に使われています。同時に、鉱山会社は危険防止のためにレーダーとカメラを搭載した運搬トラックを使用しています。農業では、農作業を最適化するために、GPSや環境センサーを使用した自律走行トラクターや精密機器への依存度が高まっています。コマツ、ボルボ、キャタピラー、ディア・アンド・カンパニーなどのOEMは、建設・鉱山機械や農業用トラクターに人工知能や機械学習を活用し始めています。

課題 複雑な技術統合

自律性と操作を支援するため、建設機械にはさまざまな高度先進技術、センサー、レーダー、LiDARシステムが採用されています。自律型建設機器では、さまざまなカメラ、LiDAR、GPSセンサーからデータを収集し、そのデータを統合して適切な判断を下す必要があるため、センサー・フュージョンが困難です。センサー・フュージョンにおける小さな失敗は、機器の性能と精度の低下につながり、周囲の誤認識は事故につながります。同様に、これらの機器は高温や粉塵地帯などの過酷な環境下で動作するため、自律型建設機器の主要コンポーネントであるカメラやLiDARの故障につながる可能性があります。このような複雑なシステムは、信頼性と堅牢性を確保するために、かなりの研究開発投資を行って処理する必要があります。

これらの技術の性能は、険しいシナリオ、建設現場、鉱山、農地における特定の環境力によって、切り離せないほど損なわれる可能性があります。例えば、埃っぽい、水っぽい、厳しい気候環境では、センサーやレーダーが妨害され、誤ったデータ収集につながったり、作業能力が低下したりする可能性があります。そのため、自律型建設機器には多くの利点がありますが、あらゆる分野で安全な運用を保証するためには、容易に採用される前にこうした運用上の制約を克服する必要があります。

世界の自律型建設機器市場のエコシステム分析

エコシステム分析は、特定の市場におけるさまざまな利害関係者間の相互関係を理解するのに役立ちます。業界内の構造、ダイナミクス、主要プレイヤーを調査し、機会と脅威を特定します。エコシステムを分析することで、企業は効果的な戦略を策定し、情報に基づいた意思決定を行うことができます。

自律型オフハイウェイ車市場のエコシステムは、主にOEM、技術プロバイダー、システムインテグレーター、自律型建設機器のエンドユーザーによって表されます。主要なOEMには、Deere & Company、Caterpillar Inc.、コマツ、CNH Industrial NVなどがあります。

100HP未満の自律型建設機器が最大のセグメントシェアを占める見込み

世界市場で最大の市場シェアを占める100HP未満のセグメント。100馬力未満の自律型建設機器の多くは、農業、建設、造園などさまざまな分野で使用されるファームトラクター、ミニショベル、小型ローダー、コンパクターなど。小規模農場や高度な機械化の導入が、主にこれらの機器の需要を促進しています。農業および建設産業における労働力不足により、自律型トラクター、小型掘削機、ローダーが魅力的な選択肢となっているため、この分野では米州が最大の市場シェアを占めています。OEMは、ミニ・ローダーの自動経路計画、自動積み込み作業、勾配制御、障害物検知・回避など、建設・鉱山機械のさまざまな機能の自動化技術を開発しています。

OEMは、自動操舵、遠隔操作からのトラクター操作、GPSガイダンス、農業用トラクターの可変レート・アプリケーションを開発しました。すべての機能は100馬力以下の車両でより効果的です。また、各社は100馬力のカテゴリーで様々な自律走行モデルを提供しています。CNH Industrial NVは、小規模農場やブドウ園向けに、T4 Electric Power(トラクター)と呼ばれる100馬力の範囲の自律型ファームトラクターを提供しています。同様に、ヤンマー、クボタ、Monarch Tractor、Doosan Bobcatなどの企業は、100馬力以下の小規模農場や都市建設用のトラクターやローダーを提供しています。

産業別では、世界の自律型建設機器市場で大きな成長機会を提供する建設業

インフラの増加に伴い、高度で精密な建設技術に対する需要が増加する見込みです。自律型建設機器は、生産性を高め、プロジェクト期間を短縮し、作業精度を向上させることで、こうした大規模プロジェクトの要件を満たします。

自律型建設機器の需要は、遠隔地や危険な場所、狭い場所での建設業界で高まっています。さらに、これらの機器は主にディーゼル推進で機能し、半自律機能を備えています。しかし、少数のOEMは自律型電動建設機械も開発しており、これらの機械はコンパクトで、騒音が少なく操縦が容易なため、都市部の建設現場に適しています。OEM各社は、建設業界向けに自律走行型電動ミニショベルを開発しています。ボルボは、コンセプト・バッテリー式電動ホイールショベルEX03を開発しました。

自律走行技術は、建設現場で通常多くの作業員を必要とする作業を実行できるため、不可欠なソリューションになりつつあります。企業はロボット工学と自動化を統合することで、手作業への依存度を減らしています。将来に向けて多くのことが行われ、改善資格が継続的に必要とされる中、企業は業務を合理化し、時間通りにプロジェクトを完了させるために自律型技術への投資を検討するようになっています。この傾向は、予測期間中に自律型建設機器の成長を促進すると思われます。

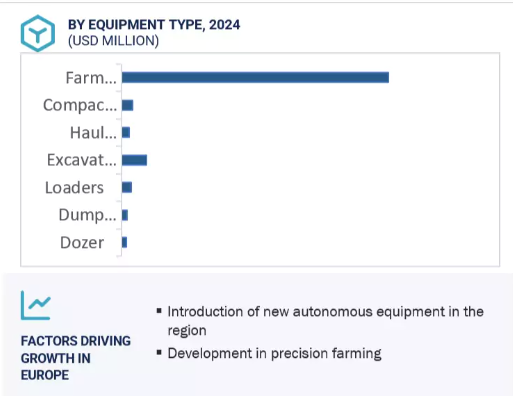

予測期間中、欧州が自律型建設機器の第2位の地域市場に

欧州は自律型建設機器市場において第2位の地域となり、ドイツとフランスが2024年の市場需要の50%以上でリードします。ドイツ、英国、フランス、スペインなどの先進国が欧州自律型建設機器市場のかなりのシェアを占めており、CNH Industrial(オランダ)、AB Volvo(スウェーデン)、Sandvik(スウェーデン)などの定評あるOEMが独占しています。

欧州自律型建設機器市場で最大の市場シェアを占めるのは自律型農業用トラクター。欧州で自律走行型農業用トラクターの需要が高まっているのは、主に精密な需要の増加と食料生産の増加によるもの。欧州の建設・鉱業における自律型建設機器は、第2位の市場シェアを占めています。欧州のOEMは、鉱業・建設業界向けの先進的な自動機械の開発に注力しており、サンドビックは、自律型地下採掘アプリケーション用のアクセス・コントロール・システムを発表しました。

欧州連合(EU)によると、建設部門はEUのGDPの約6%を占めています。さらに、欧州連合(EU)は、次世代EU基金などの復興イニシアティブの一環として、建設プロジェクトに多額の資金を割り当てています。これには、建物のエネルギー効率を改善し、スマートシティのインフラを開発するための投資も含まれます。

自律型建設機器市場の最新動向

2024年2月、Deere & Companyは830HPオプションを装備した9RXトラクターモデルを発売。9RXトラクターは3種類の高馬力4トラックモデルとして利用可能: 9RX 710、9RX 770、9RX 830。これらのトラクタは、リア・インプルメント・イーサネット、強化された視認性要素、バックアップアラーム、330アンペアのオルタネータ、ブレーキコントローラとバルブ、および必要なコネクタ、コントローラ、ハーネスを備えていました。

2024年5月、日立建機は「リアルタイムデジタルツインプラットフォーム」を開発。このプラットフォームにより、インターネットを介した遠隔地からの建設活動の監視・管理や機械の自律運転が可能になりました。

2023年8月、CNHインダストリアル傘下のニューホランドは、自律走行機能を備えた電動ユーティリティトラクター「T4 Electric Power」を発売。このトラクターは110kWhのリチウムイオンバッテリーパックを搭載し、74馬力を発揮。1回の充電で8時間の走行が可能で、急速充電を使えばわずか1時間で100%まで充電可能。また、スマートルーフのカメラとセンサーを使用し、フォローミーモード、インビジブルバケット、360度認識などの自律走行機能を提供。

2023年1月、ディア・アンド・カンパニーは、ディアの顧客の生産性を高める2つの新技術、ExactShotと電動シャベルを発表しました。ExactShotは、それぞれの種が地面に落ちた瞬間を記録するセンサーを使用。そうすると、種が地面に落ちた瞬間に、ロボットが必要な量の肥料(約0.2ml)だけを種に直接散布します。

2022年5月、キャタピラーは半自律機能を備えたCat 299D3 Compact Track Loaderを発表。このローダーは、遠隔地や半自律機能で動作することができ、車両は最小限の人間の介入であらゆるタスクを実行することができました。299D3には、LiDARやカメラなどの高度なセンサーが搭載されており、現場の障害物や人を安全に誘導することができます。

2022年6月に開催されたBauma展示会で、Liebherrは第8世代の掘削機であるR 9600と名付けられたミッドクラスの掘削機の新モデルを発表しました。この掘削機には、生産性を向上させ、オペレーターの疲労を軽減するために設計された適応型半自律機能であるバケット充填アシスタントを含む、自動化機能の進歩がありました。

主要市場プレイヤー

自律型建設機器市場の上位企業リスト

自律型建設機器市場は、幅広い地域で存在感を示す少数の大手企業によって支配されています。自律型建設機器市場の主要プレイヤーは以下の通りです。

Deere & Company (US)

CNH Industrial (UK)

Caterpillar (US)

Komatsu Ltd (Japan)

Liebherr Group (Switzerland)

Hitachi Construction Machinery Co., Ltd (Japan)

AB Volvo (Sweden)

Doosan Bobcat (South Korea)

Built Robotics (US)

HD Hyundai (South Korea)

SANDVIK (Sweden)

Raven Industries Inc. (US)

Ouster Inc.

Trimble Inc.

Teleo, Inc.

1 はじめに

2 研究方法論

3 要旨

4 プレミアムインサイト

5 市場概要

5.1 はじめに

5.2 市場ダイナミクス

原動力

– インフラ整備と鉱業活動の成長

– ブドウ園における高価な労働力と自動化の進展

阻害要因

– 初期投資の高さ

可能性

– AlとMLの進歩

課題

– サイバーセキュリティのリスク

– 技術統合の複雑さ

5.3 エコシステム分析

5.4 サプライチェーン分析

OEMS

技術プロバイダー

センサーメーカー

エンドユーザー

5.5 主要ステークホルダーと購買基準

購買プロセスにおける主な利害関係者

購買基準

5.6 AI/ジェネレーティブAIの自律型建設機器市場への影響

AI/ジェネレーティブAIの影響

5.7 主要会議とイベント(2024-2025年

5.8 技術分析

主要技術

– センサーフュージョン技術

隣接技術

– 拡張現実(AR)

補完技術

– 予知保全技術

5.9 投資と資金調達のシナリオ

5.10 特許分析

5.11 貿易分析

自律型建設機器の輸入シナリオ

自律型建設機器の輸出シナリオ

5.12 ケーススタディ分析

セーフアイとデータスピード、自律走行トラック開発で提携

パーセプションとローカライゼーション・ソリューションによる自律型建設機器の実現(TATA ELXSIからの引用)

タタ・エルクシは自律走行式運搬で採掘作業の最適化を支援

5.13 規制の状況

アジア太平洋

ヨーロッパ

アメリカ

5.14 顧客ビジネスに影響を与えるトレンドと混乱

5.15 価格分析

自律型建設機器の平均販売価格帯(種類別

自律型建設機器の平均販売価格帯(地域別

5.16 OEMの出力分析

5.17 自律型建設機器の構成要素

ライダー

レーダー

GPS

カメラ/ビジョン・システム

超音波システム

自律型建設機器市場、機器種類別

90

6.1 導入

6.2 ドーザー

建設・採掘プロジェクトの生産性と作業効率を大幅に改善する必要性

6.3 ダンプトラック

過酷な運転条件に耐える堅牢な構造と強力なエンジンの組み合わせ

6.4 ローダー

洗練された自動化技術と組み合わされた機能的多様性

6.5 油圧ショベル

さまざまな地形での安定性とトラクションの最適化

6.6 ホールドトラック

自動化が進む鉱業に不可欠

6.7 コンパクター

品質を高め、人の監視を最小限にする建設業に不可欠

6.8 農業用トラクター

農業、特にブドウ園で特に需要

6.9 主要インサイト

自律走行型オフハイウェイ車市場、用途別

105

7.1 導入

7.2 自律走行型建設

アジア太平洋地域の急速な都市化と技術導入はこの分野に有利

7.3 自律型鉱業

プロセスを自動化し、危険な環境における人間の存在を最小化するための著名鉱山会社の取り組み

7.4 自律的農業

労働力不足と運用コストの上昇により、農家が自律走行車を選択するように促進

7.5 主要な洞察

自律型建設機器市場、自動化レベル別

113

8.1 導入

8.2 完全自律型

人間の作業員の事故や怪我のリスクを減らす必要性

8.3 半自律型

建設業と農業における効率と生産性の向上に対する需要

8.4 主要な洞察

自律型建設機器市場、推進力別

120

9.1 導入

9.2 ディーゼル

ディーゼルエンジン車の高い積載能力とパワー

9.3 電気・ハイブリッド

バッテリー技術とコンパクト構造の進歩

9.4 主要洞察

自律型建設機器市場:出力別

127

10.1 導入

10.2 100馬力未満

都市環境におけるコンパクトで汎用性の高い機械に対する需要の増加

10.3 100~250 馬力

効率と持続可能性を優先する需要

10.4 251馬力以上

強力な自律走行車に対する需要を促進するために、業務ワークフローの改善に重点が置かれる傾向。

10.5 主要な洞察

自律型建設機器市場、地域別

135

11.1 はじめに

11.2 アジア太平洋地域

アジア太平洋地域:マクロ経済指標

中国

– 建設・農業分野の新型自律型建設機器開発のための政府技術投資

日本

– 労働人口の減少により、OEM各社は自動化製品の研究開発への大幅投資を促進

インド

– 半自律型建設機器の需要が徐々に拡大、受入率は厳しい状況

インドネシア

– 鉱業セクターが政府の支援とともに主要な牽引役に

11.3 欧州

欧州: マクロ経済指標

ドイツ

– 新型の自律走行トラックやコンパクターのテストを含む大規模な取り組み

フランス

– 有力企業による投資と新しい自律走行装置の導入

スペイン

– 自律走行型農業用トラクターの試験と早期導入

英国

– 自律走行技術に対する政府の積極的支援と業界大手による投資

イタリア

– 初期投資の課題を相殺する自律型建設機器の利点に対する認識の高まり

11.4 アメリカ

アメリカ:マクロ経済指標

米国

– インフラが整備され、業界事業が確立

カナダ

– 複雑な規制の枠組みとともに持続可能性を重視

メキシコ

– 近代化の推進とインフラ・建設産業への投資

ブラジル

– 安全性と効率性向上のための自律走行技術への投資

競争環境

181

12.1 概要

12.2 主要プレーヤーの戦略/勝利への権利(2021~2024年

12.3 市場シェア分析、2023年

12.4 収益分析、2019-2023年

12.5 企業評価マトリックス:主要プレーヤー、2023年

スター

新興リーダー

広範なプレーヤー

参加企業

自律型建設機器市場:企業の足跡

– 企業のフットプリント

– アプリケーションのフットプリント

– 自動化レベル

– 地域別フットプリント

12.6 会社の評価と財務指標

企業評価

財務指標

12.7 ブランド/製品比較

12.8 競争シナリオとトレンド

製品発売

販売

事業拡大

その他の開発

企業プロフィール

207

13.1 主要プレーヤー